C’est bientôt les vacances estivales et la rentrée semble encore fort lointaine et, à s’en tenir tant aux médias qu’aux conversation de machine à café, tout le monde s’en fiche : septembre n’est dans la tête d’à peu près personne… Pourtant, de nombreux signes pointent vers une rentrée pas banale : le dernier quadruplet de mois à la fin de 2022 promettent du sport.

Bien sûr et en préambule de ce billet, soulignons que l’exercice qui consiste à deviner ce qui va se passer est voué à l’échec : la réalité est systématiquement plus riche que l’exercice intellectuel de prévision. Le lecteur prendra donc garde, en lisant ce qui suit, de toujours considérer que ce n’est qu’un exercice, une fiction, un scénario du possible et c’est tout.

Et dans cette fiction prévisionnelle, l’actualité est avant tout occupée par l’inflation et les accidents économiques que nous voyons se mettre en place dans le monde entier en général et dans la zone euro en particulier. En effet, à mesure que les prix de toutes les denrées courantes, de l’énergie et des services prennent l’ascenseur, les politiciens et les directeurs des banques centrales concernées semblent, eux, prendre les escaliers (et pas forcément dans le bon sens) : s’il s’agit de la combattre, on se demande s’ils s’en donnent les moyens…

À leur décharge, le problème (dont ils sont assez clairement en majeure partie responsable, les masses monétaires gigantesques nourrissant cette inflation n’étant pas apparues subitement sans leur intervention, n’est-ce pas) n’est pas simple : traditionnellement, réduire une inflation (modérée) passe par une augmentation (modérée) des taux directeurs, ce qui calme l’éventuelle embolie d’investissement des entreprises en rendant l’argent (et donc les capitaux) plus cher à obtenir.

Cependant lorsque l’inflation devient galopante, est-il souhaitable d’imposer une augmentation massive de ces taux, surtout lorsque la croissance est vacillante ? Une remontée de ces taux risque de casser rapidement cette maigre croissance, ce qui se traduit généralement par des difficultés sur les fronts de l’emploi et des recettes fiscales et sociales. Pour des États très endettés, cela n’est pas une bonne chose.

Pour des politiciens de moins en moins populaires, on comprend qu’augmenter ainsi la grogne des citoyens n’est pas réellement une option.

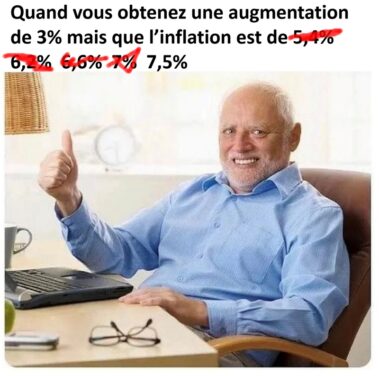

D’un autre côté, l’option opposée, qui consiste donc à laisser les taux directeurs relativement bas et donc laisser filer l’inflation, aboutit dans la situation actuelle à une déconnection de plus en plus forte entre les salaires qui n’augmentent pas du tout au même rythme que les prix de consommation. Ce décalage provoque un appauvrissement rapide et palpable pour une part croissante de la population, ce qui se traduit là encore par des difficultés pour ces politiciens qui, rappelons-le, ne sont plus exactement aussi populaires qu’ils le furent jadis…

Zut alors, cette option n’en est pas vraiment une non plus.

Parallèlement à ces considérations déjà délicates, ajoutons que les marchés commencent à prendre la mesure de la santé très relative des États membres de la zone euro : la situation de l’Allemagne n’est décidément pas la même que celle de l’Italie ou de la France, ce qui explique sans doute le creusement sensible des taux d’emprunts négociés pour les obligations d’États italien, français ou allemand… Qui ne cessent de s’éloigner les uns des autres.

Cet écart signifie pour l’État français qu’emprunter sur les marchés lui coûte plus cher que pour l’État allemand… Ce qui, pour une zone gouvernée par la même monnaie, pousse à des arbitrages et peut mener à des crispations qui ne sont pas sans rappeler les années 2011 – 2012 qui virent la zone euro en danger d’éclatement.

Enfin, on devra aussi noter le décalage croissant entre les prix à la consommation et les prix à la production : pour le moment, ces derniers ont augmenté beaucoup plus vite que les premiers. Ceci veut dire que les entreprises sont beaucoup plus fragiles qu’on ne l’estime actuellement notamment car elles ont choisi d’encaisser une grosse partie de l’inflation en ne reportant que partiellement sur les prix de vente. Or, si la situation perdure, cela se traduira inévitablement par, là encore, des faillites.

On pourrait alors assister à ce qui s’est passé lors de la crise des subprimes où l’inflation avait ainsi grimpé rapidement pour, un an plus tard, retomber lourdement en déflation. Le phénomène n’est pas à écarter qui verrait donc d’un côté une inflation galopante dans les prochains mois, puis un effondrement en 2023 suite à une baisse d’activité économique massive.

On le comprend : les prochains mois promettent de l’agitation puisqu’on s’achemine vers une économie où les États pourraient bien se retrouver coincés quoi qu’ils fassent. Le chemin est très, très étroit pour naviguer entre les deux versants du ravin, qui sont de plus en plus proches : une inflation galopante et incontrôlée d’un côté ou, de l’autre, une croissance écrasée voire une dépression carabinée (on est déjà en récession de toute façon).

Dans cette situation, entre un Bruno Le Maire infoutu de comprendre les enjeux et les conséquences de ses actes et un Macron qui fait de la politique politicienne en refusant de s’adapter à une donne complètement différente du précédent quinquennat, on a ici rassemblé la recette parfaite d’un désastre, et le mot n’est pas trop fort puisque la situation peut aller jusqu’à des faillites de banques, des comptes bloqués, des États faisant main basse sur les avoirs financiers disponibles (assurance vie, PEL, livrets, etc.) pour éviter la faillite totale du système.

Certes, nous n’y sommes pas encore mais la zone euro et la France sont en danger, mais certains en parlent déjà, discrètement.

Cette discrétion n’est pas fortuite : comme d’habitude, on occupe l’esprit des Français avec le conflit russo-ukrainien, les bisbilles politiciennes, les questions sociétales périphériques (qu’on s’écharpe en France sur l’IVG suite à un texte américain d’une institution américaine concernant des États américains est véritablement loufoque) ou avec les résurgences pandémiques quitte à inventer une « cas-démie » – pandémie de tests positifs couplés à un hôpital artificiellement débordé après la suspension arbitraire de milliers de personnels soignants. Pour ce qui est d’évoquer quelque chose qui va venir toucher durement chacun d’entre nous dans les prochaines semaines, il faut en revanche aller chercher dans les thèmes spécifiques et la presse spécialisée. Ah, décidément, le journalisme à la française, c’est quelque chose !

Rassurons-nous : tout ce qui précède n’est, comme indiqué dès l’introduction, qu’un exercice de réflexion qui permet de se tenir prêt et de se préparer au pire, même si celui-ci ne se produit pas forcément (et heureusement).

Cependant, les airs sereins ont quitté les visages des dirigeants du G7 et on ne peut pas dire que les directeurs des Banques Centrales respirent actuellement la confiance et l’assurance. S’ils ne connaissent pas le futur, ils ont très probablement eux aussi déjà joué ce scénario du pire et s’il se produit, force est de constater qu’on entre alors en terre inconnue.

> H16 anime le blog Hashtable.